Содержание

Эффективная процентная ставка и стоимость кредита

Банки, конкурируя друг с другом на рынке услуг, привлекают клиента процентной ставкой по кредиту. Заявляют о беспрецедентных 9 % годовых. Звучит прекрасно. Вот как обстоит дело на самом деле:

- Процентная ставка по договору растет. В первый год – 9 %, в последующие – 16 - 18 %. Это прописано в договоре, но мелким шрифтом.

- Неучтенные комиссии. Оплата открытия и ведения счетов, нередки сборы за рассмотрение заявки и за операционное обслуживание, плата за обслуживание банковских карт, страховые взносы. Итоговая сумма растет в геометрической прогрессии.

Когда количество обманутых клиентов достигло опасного предела, Центробанк выпустил законодательный акт от 13 марта 2008 года. В нем четко обозначалось требование по донесению до клиента полной стоимости кредита. Банк теперь обязан сообщить заемщику стоимость кредита с учетом всех комиссий.

Что не учитывается в полной стоимости кредита

Итак, банк сообщает нам полный размер выплат. Но нюансы остаются. При обеспеченном кредитовании не учитываются страховые взносы:

- автострахование при автокредите;

- страхование жизни заемщика при крупных суммах займа;

- страховка на случай пожара или порчи имущества при ипотечном займе;

- оценка залогового имущества у местных экспертов по повышенным тарифам.

Что еще не входит в полную стоимость кредита

- Доплаты за досрочное погашение. Часто внушительны настолько, что досрочное погашение становится крайне невыгодным для клиента.

- Оплата опциональных услуг. Предоставление информации, обслуживание банковской карты, СМС с пожеланиями доброго утра. Все то, от чего клиент имел право отказаться. Но ему не сообщили, что он имел право на отказ.

- Оплата штрафов. Санкции за просрочки.

Банки в 9 из 10 случаев сообщают итоговую стоимость перед подписанием договора, когда времени на расчеты не остается. Сравнить выгоду предложений разных банков не получится, если самостоятельно не рассчитать ЭПС. ЭПС – это не только способ сравнить выгоду. А возможность не переплачивать по кредиту 70 - 80 тысяч, когда в договоре прописаны 50.

Как рассчитать эффективную процентную ставку

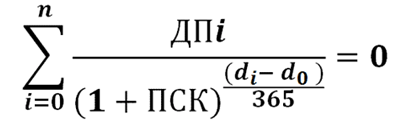

Существует множество формул для расчета ЭПС в зависимости от типа платежей (равными долями или уменьшающимися), наличия первоначального взноса, тех или иных комиссий. Но все формулы основываются на Указании Центробанка. А в нем дается точная формула определения полной стоимости кредита.

Где:

- ДПi – размер платежа за номером «i».

- ПСК – полная стоимость в годовых процентах.

- n – количество платежей.

- di и d0 – дата платежа за номером «i» и первого платежа.

Если вы не математик, то самостоятельно произвести расчет по такой формуле крайне сложно. Воспользуйтесь одним из онлайн-калькуляторов. Все они основываются на этом уравнении. В сети подобных умных программ – море. Для компетентной проверки стоит перепроверить результат на нескольких из них.

В крайнем случае воспользуйтесь Microsoft Excel.

Пример расчета ЭПС по кредиту

Воспользуемся онлайн-калькулятором по формуле Центробанка. Уточним, что калькуляторы учитывают массу переменных, которых в формуле нет. В этом их преимущество. Значения возьмем произвольные. Всех сведений банк вам не расскажет до момента подписания договора, поэтому цифры придется брать приблизительные.

Пример. Кредит в 100 тысяч рублей на 10 лет с процентной ставкой 10 %. Страховка 2 % от кредита ежегодно. Обобщим комиссии - итого 300 рублей ежемесячно. Добавим разовую комиссию за кредит - 5 тысяч рублей.

Калькулятор сообщит, что мы выплатим сумму в 214 тысяч рублей. При том, что в последние месяцы сумма, направленная на погашение процентной ставки, упадет с 833 рублей ежемесячно до 10 рублей. А вот отчисления на комиссии останутся неизменными.

Итак, на страховку и комиссии в общем будет затрачена 61 тысяча рублей. Сумма, которая не высчитывается при помощи процентной ставки, но легко находится с помощью ЭПС.

Что нужно запомнить

- Уточните полную стоимость кредита, найдите ее в договоре или попросите указать.

- Отказывайтесь от всех опциональных услуг.

- Отказывайтесь от страховок там, где это возможно.

- Рассчитайте ЭПС самостоятельно по формуле и сделайте вывод о выгоде кредита.

Банк не вправе навязывать услуги клиенту. Но вправе отказать ему в кредитовании. И порой ваша категоричная позиция и станет поводом для разрыва намечающейся сделки. Если вы отказались от всех опциональных услуг и страховок, а банк не стал заключать договор – радуйтесь. Вы избежали мошенничества.

Михаил Алфешкин

Зачастую специалисты банка умышленно не называют полную стоимость кредита для того, чтобы клиент не смутился большим процентом и не отказался от услуг банка. Очень полезная, как я считаю, приведена формула в материале выше! Нет ничего лучше, чем самому всё высчитать и не доверять на слово никакому сотруднику из любого банка. Как не крути, а за счёт именно своей скользкости они зарабатывают себе на хлеб! Об этом стоит помнить всегда. Интересен и тот момент, что в формуле приведён такой параметр, как n - количество платежей. Именно за счёт этого параметра эта формула приобретает индивидуальную особенность и ею можно воспользоваться в любом частном случае! На счёт совета по отказу от страховки. Здесь я, всё же, могу поспорить и заметить, что всё индивидуально. Если вы живёте один и не обременены семейными обстоятельствами, то страховать свой кредит на случай вашей смерти будет бессмысленно. Но если у вас есть дети, муж\жена и с вами что-нибудь случится, то нужно, всё таки, обезопасить своих ближайших родственников! И страховка в таком случае позволит не вешать на близких вам людей свои долговые обязательства перед банком!

Тихон Рукавицын

Настоящая драматургия в нашей жизни присутствует всегда - я прихожу в банк за кредитом и хочу платить как можно меньше, а банк, со своей стороны, хочет с меня получить денег по максимуму. И пытается делать это красиво - договор составляют так, чтобы ничего понятно не было. А выход всегда есть - перед подписанием внимательно читаем и считаем каждую копеечку, каждый процент. Если есть не то, что было обещано заранее - вставать и уходить, идти в следующий банк.

Зинаида Шпак

Хорошо, что вы помогаете полезным материалом не попасть впросак! Эти банки и работающие в них специалисты очень хитры, и могут всё так обставить, что потом пожалеешь, что вообще связалась! Особенно точно это про "мелкий шрифт в договоре". Я сама чуть не попалась недавно на такую вот удочку: один из банков огромным ярким шрифтом указывает маленькую процентную ставку по кредиту, не кредит, а мечта! А потом я присмотрелась, да там же через несколько месяцев надо будет платить по процентной ставке в 20/% годовых! И да, я не математик, и мне, в самом деле, проще уж воспользоваться онлайн-калькулятором при расчёте эффективной процентной ставки. Но было интересно заглянуть в формулу по которой будет считать калькулятор эту ставку. Интересно, на мой взгляд, что формула учитывает полную стоимость в годовых процентах. Это, как я думаю, ключевой фактор при расчёте эффективной процентной ставки.

Илья Кондратьев

С автором статьи согласен полностью, я считаю, что при получении банковского кредита нужно в банк брать с собой калькулятор, ручку с бумажкой и не стесняться прямо при работнике банка пересчитывать все цифры, что указаны в договоре. А то на словах они все сладко рассказывают, а как начинаешь платить, получается сумма намного больше. И кому потом претензии предъявлять? Самому себе, что был невнимателен и сразу всё сам не просчитывал.

Сергей Ильченко

Всё, что написано в статье, есть в наших банках на самом деле, к большому сожалению. Так и хотят нашего брата обмануть, пишут мелкими буквами, при составлении договора применяют банковские и юридические термины, что реально не понятно о чём в договоре написано. Я один раз минут 20 читал договор, перед тем как подписать, потребовал не накручивать мне лишнего, согласились и договор перепечатали. За свои права, а тем более деньги, нужно всегда бороться!

Александр Нюшков

Здесь получается классическое противоречие - банк хочет за свой кредит получить максимально больше денег от клиента, поэтому и играет в эти не совсем честные игры, а клиент хочет платить меньше. И всё равно люди в своём большинстве в банках не читают договор полностью, верят менеджерам на слово, чем последние и пользуются. А так быть не должно. Честность и уважение к клиенту пока ещё в нашей банковской сфере редко встречаются.